Tài sản tài chính có tính thanh khoản và giá trị của nó đến từ quyền ghi trên hợp đồng hoặc quyền sở hữu một thứ gì đó. Tiền mặt, cổ phiếu, trái phiếu, tiền gửi ngân hàng chính là những ví dụ về tài sản tài chính. Vậy tài sản tài chính là gì, được phân loại như thế nào?

Tài chính là gì?

Tài chính thể hiện ra là sự vận động của vốn điều lệ, diễn ra ở mọi chủ thể trong xã hội. Nó phản ánh tổng hợp các mối quan hệ kinh tế xảy ra trong phân phối với các nguồn tài chính thông qua việc tạo lập hoặc sử dụng các quỹ tiền tệ nhằm đáp ứng các nhu cầu khác nhau của mọi chủ thể trong xã hội.

Tài sản là gì

Tài sản là gì

Về khái niệm tài chính, các loại sách báo kinh tế, pháp lý thường lý giải theo những theo phương diện khác nhau.

Tài chính sẽ bao gồm các quỹ tiền tệ được hình thành bởi Nhà nước, nhằm mục đích thực hiện những chức năng và nhiệm vụ của nhà nước. Đây là cách hiểu chức quên trên hiện tượng tài chính.

Tuy nhiên, chúng ta cần phải phân biệt rõ, tài chính không phải là tiền tệ, nhưng các quỹ tiền tệ mà được hình thành bởi Nhà nước chính là những biểu hiện phía bên ngoài của tài chính. Cụ thể hơn, có thể hiểu các quỹ tiền tệ chính là biểu hiện về mặt vật chất của các loại tài chính để qua đó mà tài chính tồn tại thực trong đời sống kinh tế xã hội.

Tài chính còn tổng hợp các mối quan hệ kinh tế, hình thành trong quá trình thành lập, phân phối, cũng như sử dụng các quỹ tiền tệ nhất định của Nhà nước, nhằm thực hiện các chức năng và nhiệm vụ. Đây lại là cách hiểu về tài chính trừu tượng, xuất phát từ bản chất bên trong của tài chính vốn là quan hệ phân phối của tài chính, phân phối tổng sản phẩm xã hội và thu nhập quốc dân – Là kết quả của các hoạt động kinh tế.

Nói một cách khái quát hơn, tài chính được xác định là hiện tượng đặc trưng bằng sự vận động độc lập của tiền tệ với các chức năng về phương tiện cất giữ và phương tiện thanh toán trong quá trình tạo lập và sử dụng các quỹ tiền tệ, đại diện cho sức mua nhất định của các chủ thể kinh tế - xã hội.

Tài chính sẽ phản ánh tổng hợp các mối quan hệ kinh tế trong phân phối các nguồn lực tài chính thường thông qua việc tạo lập hay sử dụng các quỹ tiền tệ, rồi qua đó nhằm đáp ứng yêu cầu tích lũy hoặc tiêu dùng của các chủ thể pháp nhân hay thể nhân trong xã hội.

Khái niệm tài sản là gì?

Với tư cách là khách thể của quan hệ sở hữu đã được điều quy định tại Điều 105 của Bộ Luật Dân sự năm 2015 xác định như sau: “Tài sản là vật, tiền, giấy tờ có giá và quyền tài sản”.

Tài sản là gì

Tài sản là gì

“Vật” là đối tượng của thế giới vật chất theo nghĩa rộng bao gồm cả thực vật, động vật và các vật khác với ý nghĩa vật lý ở mọi trạng thái rắn-lỏng-khí. Với sự phát triển của khoa học - công nghệ hiện nay, khái niệm “vật” trong khoa học pháp lý cũng được mở rộng.

Ví dụ: Các phần mềm máy tính hoặc các chất thải nếu được sử dụng làm nguyên liệu thì được coi là vật nhưng bình thường không được coi là vật.

Như vậy, nếu chỉ xét dưới góc độ luật học thì khái niệm tài sản thường được nhìn nhận trong mối quan hệ với quyền sở hữu. Xem xét dưới các khía cạnh đa dạng như tài sản hữu hình, tài sản vô hình bất động sản và động sản.

Tài sản tài chính là gì?

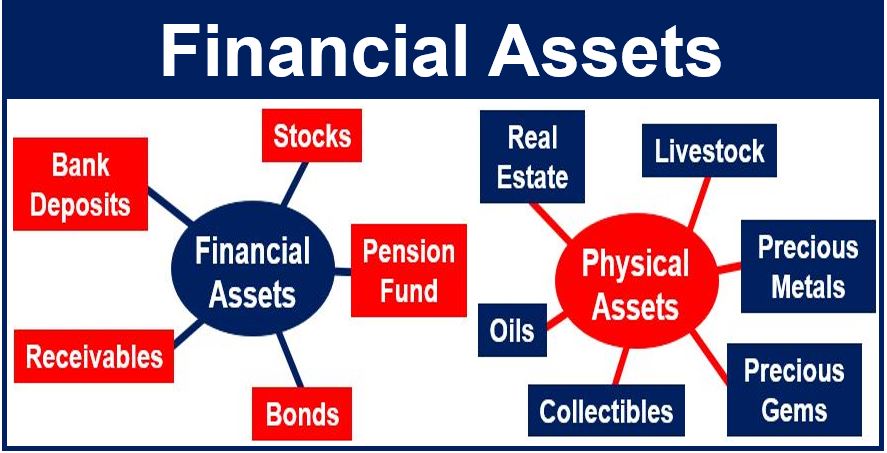

Đây là tài sản có tính thanh khoản mà giá trị của nó đến từ các quyền ghi trên hợp đồng hoặc quyền sở hữu một thứ gì đó giả dụ như tiền mặt, cổ phiếu, trái phiếu, quỹ và tiền gửi ngân hàng chính là những ví dụ về tài sản tài chính.

Không giống như đất đai, các loại tài sản, hàng hóa hoặc tài sản vật chất hữu hình khác, tài sản tài chính thường không nhất thiết phải có giá trị vật chất hoặc thậm chí là một hình thức vật chất, tức là không sợ không nắm được. Thay vào đó, giá trị của các tài sản tài chính phản ánh những yếu tố về tỉ lệ cung - cầu trên thị trường và mỗi loại tài sản lại có một mức độ rủi ro riêng.

Tài sản thường được phân loại thành 03 loại là tài sản thực, tài sản tài chính và tài sản vô hình.

- Tài sản thực là tài sản vật chất như các kim loại quý, đất đai, bất động sản và các mặt hàng như lúa mỳ, đậu nành, dầu và sắt.

- Tài sản vô hình là tài sản không có hình dạng thực tế như bằng sáng chế, nhãn hiệu, sở hữu trí tuệ.

- Tài sản tài chính nằm giữa 02 loại trên, có vẻ như vô hình, chỉ có giá trị được nêu trên giấy tờ mà thôi. Các loại giấy tờ này đại diện cho quyền sở hữu thực thể nào đó chẳng hạn như một công ty, hay các hợp đồng tương lai, trái phiếu.

Bình thường, tài sản tài chính sẽ thường xuất phát từ một loại tài sản cơ sở nào đó. Ví dụ: Đậu nành là tài sản cơ sở nhưng hợp đồng tương lai của giá đậu nành lại là tài sản tài chính. Tương tự, bất động sản, cổ phiếu của quỹ ủy thác đầu tư bất động sản cũng là tài sản tài chính.

Tài sản tài chính là gì

Tài sản tài chính là gì

Các loại tài sản tài chính

- Chứng chỉ tiền gửi CD: một thỏa thuận giữa nhà đầu tư và một số ngân hàng trong đó khách hàng giữ một lượng tiền gửi trong ngân hàng theo thời hạn đã thỏa thuận để đổi lấy được lãi suất được đảm bảo.

-Trái phiếu: Là một dạng công cụ nợ được bán bởi chính phủ hoặc các công ty để gây quỹ cho các dự án ngắn hạn. Trái phiếu là một tài sản có tính pháp lý kỳ rõ tiền mà các nhà đầu tư đã cho vay và số tiền khi cần phải trả lại cộng với tiền lãi và ngày đáo hạn trái phiếu.

- Cổ phiếu: Cổ phiếu sẽ không có ngày đáo hạn. Một công ty khi đầu tư vào cổ phiếu của có nghĩa là tham gia vào quyền sở hữu của công ty, nên sẽ chia sẻ lợi nhuận cũng như thua lỗ giao công ty làm ra.

- Tiền mặt trong kinh tế học: Tiền mặt hoặc hiện kim là tiền dưới hình thức vật chất của tiền tệ, chẳng hạn như tiền kim loại và tiền giấy. Trong sổ sách của kế toán và tài chính, tiền mặt là tài sản hiện tại bao gồm tiền tệ hoặc thứ tương tự với tiền tệ có thể được lấy ra như gần như ngay lập tức.

- Tiền gửi ngân hàng: Những khoản dự trữ của tổ chức với các ngân hàng trong việc tiết kiệm.

Các khoản cho vay: Các khoản cho vay là phải thu và những tài sản có thanh toán cố định hoặc có thể xác định được. Đối với ngân hàng, các khoản vay là tài sản và họ có thể bán chúng cho các bên có nhu cầu như là một loại hoạt động kinh doanh.

- Công cụ phái sinh: Công cụ phái sinh là tài sản có giá trị được lấy từ các tài sản cơ bản đây là những hợp đồng mà chúng ta giao dịch cho thị trường ngoại hối.

Tất cả các tài sản chính ở trên là tài sản lưu động vì chúng có thể được chuyển đổi thành những giá trị tương ứng theo các thỏa thuận đã ghi trong hợp đồng, hoặc giữa các bên, nên thường không nhất thiết phải có giá trị vật chất như đất đai, tài sản, hàng hóa.

Các loại tài sản tài chính

Các loại tài sản tài chính

Bên cạnh đó, để hiểu rõ về bản chất của từng loại tài sản tài chính này, chúng ta có thể phân loại các tài sản trên vào những nhóm như sau:

Theo ISA39, tài sản tài chính được chia làm 04 loại dựa trên mục đích mua và nắm giữ tài sản:

+ Nhóm 01 tài sản tài chính ghi nhận theo giá trị hợp lý thông qua báo cáo kết quả kinh doanh gồm

- Tài sản tài chính được nắm giữ để phục vụ cho mục đích kinh doanh loại này cứ được giá là bán

- Công cụ tài chính phái sinh được sử dụng để phục vụ cho mục đích kinh doanh

- Ngoài ra, các tài sản tài chính khác mà doanh nghiệp phân loại vào nhóm này

+ Nhóm 02 các khoản đầu tư giữ đến ngày đáo hạn

Đây là các khoản đầu tư mà doanh nghiệp xây dựng có chủ đích và nắm giữ chúng đến ngày đáo hạn. Các khoản đầu tư này phải thỏa mãn 02 yêu cầu để được xếp vào nhóm này là số tiền thu về tại ngày đáo hạn được xác định một cách chắc chắn và thời điểm thu tiền về được xác định một cách chắc chắn.

+ Nhóm 03 khoản cho vay và phải thu

Các khoản cho vay và phải thu thường không được niêm yết, việc chuyển nhượng mua/bán khó khăn nên có tính thanh khoản thấp hơn nhóm tài sản tài chính được ghi nhận theo giá trị hợp đồng. Khác với các khoản đầu tư được giữ đến ngày đáo hạn, các khoản cho vay và phải thu có đặc điểm là số tiền và thời điểm thu về không được xác định chắc chắn.

+ Nhóm 04 tài sản tài chính không thuộc ba nhóm trên bao gồm:

- Ngoại tệ vàng bạc: Không phục vụ cho mục đích kinh doanh mà chỉ phục vụ cho hoạt động sản xuất. Vật này thường được ghi nhận theo giá trị hợp lý.

- Công cụ tài chính phái sinh sử dụng cho mục đích phòng ngừa rủi ro

Đầu tư tài chính khác như việc góp vốn liên doanh ngắn hạn không được niêm yết nên không xác định được giá trị một cách chính xác. Đầu tư vào các doanh nghiệp với mục đích chiến lược, dài hạn, không với mục đích tìm kiếm lợi nhuận trong khoảng thời gian ngắn hạn, loại này cũng không xác định được giá trị hợp lý một cách chính xác.

>> Tham khảo: Chứng khoán là gì? Những điều cần biết khi đầu tư chứng khoán

Đặc điểm của tài sản tài chính

Tính thanh khoản

Tính thanh khoản của một tài sản tài chính là sự dễ dàng trong quá trình chuyển tài khoản đó sang tìm mặt trong một thời gian ngắn. Có hai điều kiện để đảm bảo tính thanh khoản của mỗi tài sản tài chính là việc chuyển đổi, nhanh chóng, phí chuyển đổi phải thấp.

Đặc điểm của tài sản tài chính

Đặc điểm của tài sản tài chính

Như vậy, tài sản tài chính nào đòi hỏi nhiều thời gian và phí để có thể chuyển thành tiền tệ cao, có nghĩa là tài sản tài chính đó mang tính thanh khoản thấp. Nó tùy thuộc vào hai yếu tố:

- Thời gian từ lúc bán tài sản tài chính để lấy lại tiền lâu hay mau

- Theo chi phí giao dịch cùng tiền phí tổn trả cho các trung gian và sai biệt giá mua vào và giá bán ra

Tính rủi ro

Những vấn đề đe dọa về an toàn vốn và thu nhập đối với các nhà đầu tư vào tài sản tài chính

Rủi ro có thể gồm nhiều loại:

+ Rủi ro thanh toán thường xuất phát từ sự phá sản của các chủ thể phát hành các tài sản tài chính. Như vậy, các trái phiếu tại kho bạc, các chứng chỉ tiền gửi ngân hàng thường ít rủi ro và không thanh toán hơn so với trái phiếu hoặc công ty cổ phiếu.

+ Còn rủi ro thị trường thì thường liên quan đến sự tăng giảm giá trị thị trường của các tài sản tài chính. Như vậy, các trái phiếu kho bạc, chứng chỉ tiền gửi ngân hàng thường ít rủi ro không thanh toán hơn so với trái phiếu hoặc công ty cổ phiếu.

Gửi ro thị trường liên quan đến sự tăng trưởng giá trị thị trường của các tài sản tài chính.

Giá của các cổ phiếu hay trái phiếu trên thị trường có thể lên hoặc xuống thất thường vì những thay đổi trong các dự án về lạm phát, về tình hình kinh doanh và các yêu tố khác.

Rủi ro về lạm phát hay rủi ro về sức mua thường xuất hiện trong giá trị của dòng tiền của các tài sản tài chính là do lạm phát khi đo lường giá sức mua.

Tính sinh lợi

Đây là khả năng có thu nhập từ các tài sản tài chính mang lại cho nhà đầu tư. Khi kinh doanh bất động sản hay vàng bạc, nhà đầu tư chỉ trông đợi giá cả tăng lên để có thể thu về lợi nhuận. Trái lại nếu đầu tư vào cổ phiếu, nhà đầu tư không những có lợi nếu giá các cổ phiếu trên thị trường tăng cao hơn so với mệnh giá mà họ được chia cổ tức, hưởng lợi do giá trị cổ phiếu tăng khi tích lũy nội bộ của công ty tăng.

Tính thanh khoản và tính rủi ro có mối quan hệ ngược chiều nhau. Một tài sản tài chính càng có rủi ro cao thì tính thanh khoản càng thấp. Thế nên, mức lãi trả cho chứng khoán đó sẽ cao.

Ưu điểm và nhược điểm của tài sản tài chính

Ưu - nhược điểm của tài sản tài chính

Ưu - nhược điểm của tài sản tài chính

Đối với tài sản tài chính có tính thanh khoản cao

+ Về ưu điểm

Nếu tài sản tài chính có tính thanh khoản cao thì sẽ rất dễ chuyển đổi thành tiền mặt. Một số tài sản tài chính thường có giá trị cao. Ví dụ như bảo hiểm NCUA và FDIC có giá trị lên tới 250.000 USD.

+ Về nhược điểm

Tài sản tài chính có tính thanh khoản cao không nhận được nhiều sự quan tâm, tính thanh khoản thấp có thể khó chuyển đổi thành tiền mặt. Giá trị của một tài sản tài chính chỉ mạnh nhờ vào tài sản cơ sở.

Đối với tài sản tài chính có tính thanh khoản thấp

Ngược lại với tài sản tài chính có tính thanh khoản cao là tài sản tài chính có tính thanh khoản thấp. Bất động sản và đồ cũ là ví dụ về tài sản tài chính kém thanh khoản. Những tài sản này vẫn có giá trị nhưng không thể mua bán để lấy tiền mặt nhanh chóng được.

Ví dụ: Các cổ phiếu có mức độ giao dịch thấp trên thị trường. Đây là những khoản đầu tư như các cổ phiếu giá trị thấp hoặc trái phiếu lãi suất cao, khi đầu cơ không có nhiều người mua nếu cần bán gấp.

Vừa rồi là các thông tin về tài sản tài chính là gì, hy vọng đã giúp các bạn hiểu hơn về tài sản tài chính cũng như những ưu nhược điểm của khái niệm này.

Công ty cổ phần Đầu tư và Công nghệ FTV – chuyên tư vấn đầu tư chứng khoán, hàng hóa phái sinh hàng đầu tại Việt Nam

Từ đầu năm 2022 đến nay, thị trường chứng khoán Việt Nam vẫn luôn được đánh giá là kênh đầu tư hấp dẫn với nhiều yếu tố. Hiện tại, nếu bạn muốn bắt tay ngay vào chứng khoán mà chưa có nhiều kiến thức về lĩnh vực này thì có thể liên hệ ngay với FTV. Các bạn được tư vấn về cách phòng ngừa rủi ro cũng như đầu tư sinh lời hiệu quả từ các chuyên gia giàu kinh nghiệm trong lĩnh vực đầu tư của FTV.

Tại FTV, chúng tôi sẽ cập nhật những thông tin mới nhất về mọi biến động của thị trường chứng khoán từ các số liệu thống kê, phân tích. Ngoài ra, các bạn còn được cung cấp hoàn toàn miễn phí các tài liệu tham khảo hữu ích khác như biểu đồ, thống kê thị trường, cách thức giao dịch của từng loại mặt hàng hóa…

Để biết thêm các thông tin bổ ích về tài sản tài chính là gì, bạn có thể liên hệ ngay đến số HOTLINE 0983 668 883 để được các chuyên gia của FTV tư vấn nhanh chóng nhất.

Xem thêm:

.png)