Chiến lược giao dịch trên thực tế đại diện cho một trong những kỹ thuật giao dịch phổ biến hơn hiện nay. Ngày nay, có rất nhiều chiến lược giao dịch mô hình nến được các nhà đầu tư sử dụng thành công, trong đó có một mô hình nến mang tên Harami. Hôm nay hãy dành chút thời gian cùng với chuyên mục kiến thức FTV để tìm hiểu kỹ hơn về khái niệm và cách giao dịch của mô hình nến Harami trong đầu tư chứng khoán nhé !

Khái niệm của mô hình nến Harami

Mô hình nến Harami

Mô hình nến Harami

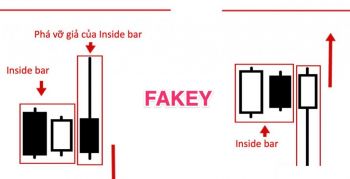

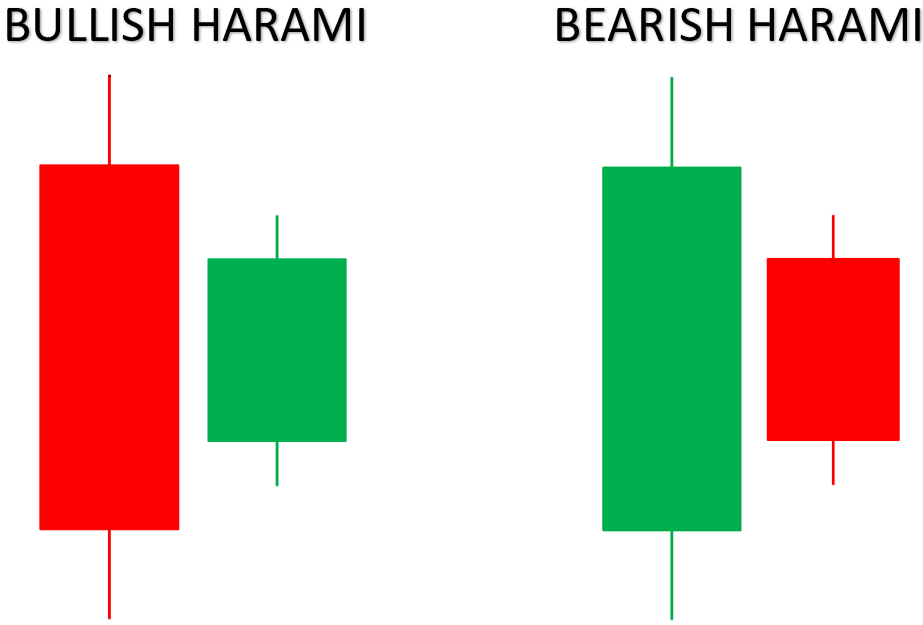

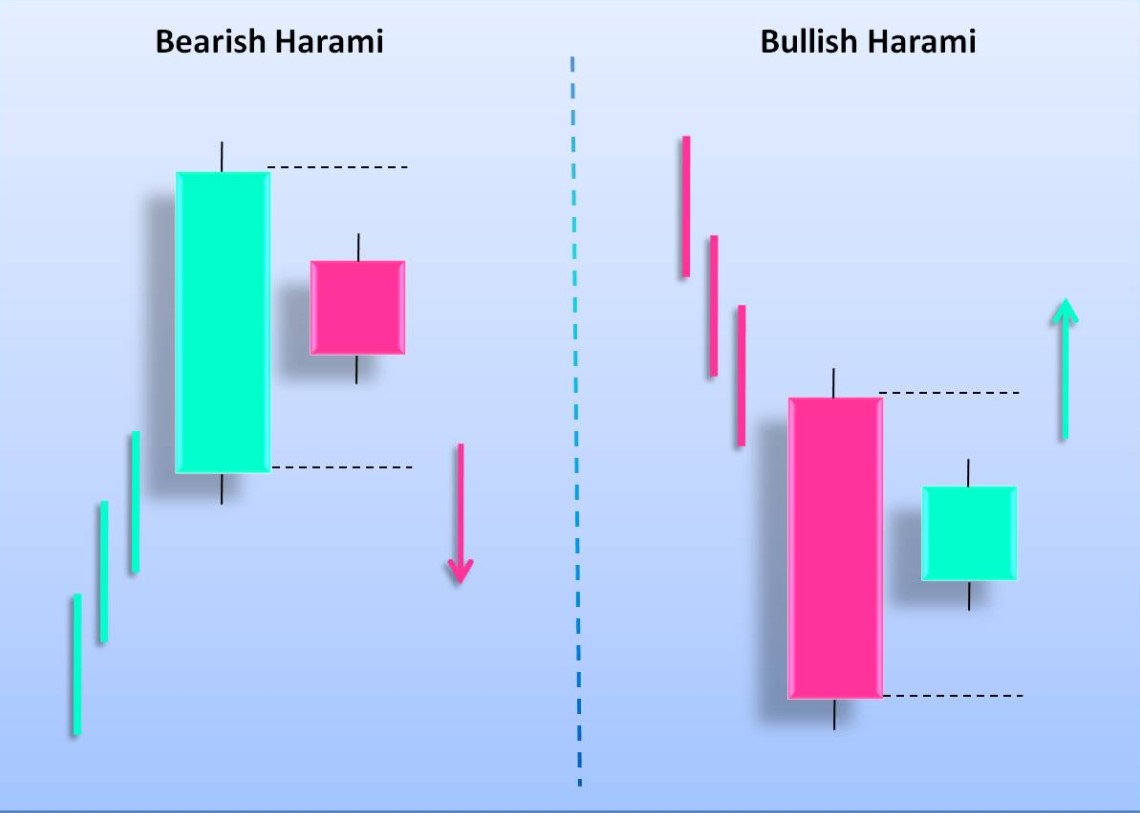

Nến Harami là một mô hình chiến lược giao dịch được sử dụng để xác định sự đảo ngược hoặc tiếp tục của các xu hướng tiềm năng trong hành động của giá cả. Với nến Harami thường đề cập đến một mô hình nến Nhật bao gồm hai nến liên tiếp, tên "Harami" của nó là xuất phát từ tiếng Nhật Bản có nghĩa là "mang thai". Trong hình minh họa phía trên, các bạn có thể thấy hai phiên bản nến Harami tăng và Harami giảm.

Nến Harami có mô hình tăng giá (Bullish Harami) là một chỉ báo biểu đồ để báo hiệu rằng một xu hướng giảm sắp kết thúc và có một sự đảo chiều tăng giá có thể xuất hiện. Các nhà giao dịch coi Harami tăng giá là một tín hiệu đáng tin cậy khuyên chúng ta nên mở một vị thế mua mới.

Như các bạn đã thấy trong hình ảnh minh họa ở phía trên, hành động giá tạo ra một cây nến giảm với hình dáng dài theo hướng của xu hướng chung. Nến hàng ngày tiếp theo bắt đầu với khoảng cách cao hơn, trong khi mức cao và đóng cửa ở mức thấp hơn mức cao của cây nến trước đó. Bằng cách này, nến thứ hai nằm trong thời gian mở và đóng của nến giảm giá.

Ngược lại, một nến Harami là mô hình giảm giá (Bearish Harami) thì được tạo thành từ hai thanh và chỉ ra rằng xu hướng tăng có khả năng chuẩn bị đảo ngược. Nến đầu tiên thường dài và tăng, trong khi nến thứ hai vẫn nằm trong thân nến đầu tiên. Xu hướng tăng xuất hiện trước khi hình thành mô hình nến Harami giảm.

Trong khi cả nến Harami tăng giá (nến Bullish Harami) và nến Harami giảm giá (nến Bearish Harami) đều được các nhà đầu tư sử dụng để dự báo giá rằng thị trường có thể đảo chiều trong xu hướng sắp tới, phân tích biểu đồ hình nến Harami sẽ cung cấp một loạt các mẫu được sử dụng để dự báo xu hướng trong tương lai.

Trong số các mô hình đó, nến Harami tăng và giảm được coi là mô hình nến cơ bản cùng với Bullish and Bearish Crosses, Evening Stars, cũng như mô hình Engulfing patterns.

Nến Harami ngược lại với mô hình nến Engulfing, trong trường hợp này, nến thứ hai là nến nhỏ hơn được hủy liên kết trong trường hợp hình thành nến nhấn chìm, trong đó nến thứ hai nhấn chìm nến trước để tạo ra tín hiệu đảo chiều.

Khi cố gắng đọc các chân nến Harami, cần chú ý đến ngữ cảnh là điều cần thiết. Đó là lý do tại sao các nhà đầu tư, nhà giao dịch nên cố gắng phân tích các xu hướng trước đó và hành động của giá để có được những phân tích và cái nhìn sâu sắc chi tiết hơn trong việc diễn giải mô hình nến Harami và đưa ra dự đoán. Nếu bạn loại bỏ bối cảnh, mô hình nến này sẽ trở nên không chính xác.

Khi mô hình Harami xuất hiện, các bạn có thể sử dụng chỉ báo RSI để xác định tín hiệu mua quá mức và mở một vị thế bán. Ngoài ra, các nhà đầu tư có thể sử dụng các đường mở rộng Fibonacci để xác định vị trí của đường kháng cự. Sự xuất hiện của chỉ báo này với một mô hình nến Harami giảm giá sẽ làm tăng cơ hội đảo chiều giảm giá.

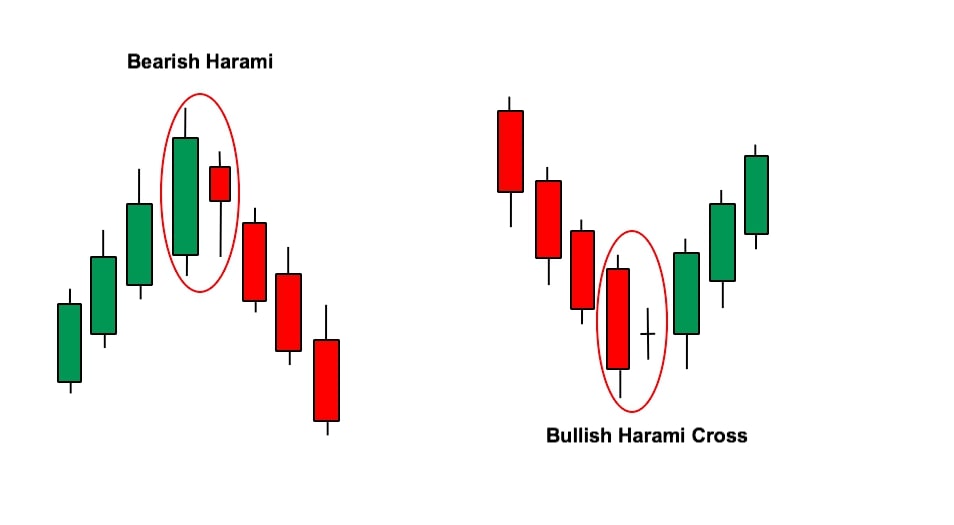

Nến Harami Cross

Nến Harami Cross

Nến Harami Cross

Đây là một mô hình nến bao gồm một cây nến lớn mà khi sự chỉ đạo của xu hướng này kéo theo một cây nến Doji nhỏ. Nến Doji hoàn toàn nằm trên thân của một cây nến trước đó.

Mô hình nến Harami Cross đóng vai trò như một chỉ báo về khả năng đảo chiều xu hướng. Mô hình nến Harami Cross có thể là cả nến tăng hoặc nến giảm. Nến trước đó bao gồm một nến giảm lớn theo sau bởi một nến Doji và có thể xảy ra trong một xu hướng giảm đã được thiết lập. Harami Cross được xác nhận nếu giá cả tăng cao hơn theo mô hình.

Ngược lại, một cây nến Harami Cross được coi là giảm giá sẽ bao gồm một cây nến tăng lớn theo sau bởi một cây nến Doji và có thể xuất hiện trong một xu hướng tăng đã được thiết lập trước đó. Mô hình nến Harami Cross giảm giá được xác nhận nếu giá giảm theo mô hình.

>> Xem thêm: Biểu đồ nến Nhật là gì? Cách đọc, phân tích cho nhà đầu tư mới

Cách xác định các mô hình nến Harami trong giao dịch

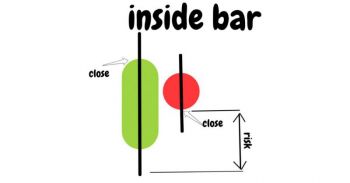

Như đã nói ở trên một mô hình nến Harami tăng giá thường được hình thành trong một xu hướng giảm đã được thiết lập trước đó và có thể được nhận ra bởi một cây nến đỏ hàng đầu lớn, theo sau là một cây nến xanh tăng giá. Khi đó, giá tăng lên sau một nến giảm và vẫn nằm trong nến đỏ giảm đó.

Nến Harami giảm giá xuất hiện trong một xu hướng tăng đã được thiết lập và bao gồm một cây nến xanh lớn hàng đầu, theo sau là một cây nến đỏ giảm giá nhỏ hơn. Trong trường hợp này, giá giảm xuống sau mô hình nến tăng và vẫn nằm trong thời gian mở và đóng của nến xanh hàng đầu.

Do đó trong cả hai trường hợp, các nhà đầu tư có thể tìm kiếm những cây nến lớn và dài. Nến thứ hai tạo nên khoảng trống cao hơn hoặc thấp hơn, tùy thuộc vào phiên bản, trong khi phần thân vẫn nằm trong nến trước. Như phía trên đã nói, khoảng trống trong chứng khoán không phổ biến, do đó rất khó tìm thấy mô hình nến Harami.

Trong cả hai trường hợp, cây nến thứ hai nằm trong cây nến đầu tiên với những khoảng trống nhỏ để mở tuần đầu giao dịch mới. Sau đó, nếu các nhà đầu tư đang tìm kiếm mô hình nến Harami trong đầu tư tài chính, cơ hội tốt nhất là các bạn nên xem biểu đồ hàng tuần.

Cách giao dịch mô hình nến Harami hiệu quả

Mẫu hình nến Harami

Mẫu hình nến Harami

Sự xuất hiện của nến Harami cũng không đảm bảo rằng thị trường sẽ đảo chiều trong thời gian tới. Mô hình nến Harami cũng có thể chứng minh là một mô hình tiếp nối, đó là lý do tại sao phải tìm kiếm các manh mối khác nhau để có thể xác nhận rằng thị trường có khả năng sớm thay đổi hướng đi.

Cơ hội đảo chiều tăng lên do thị trường đã thất bại ở bước này. Mức mua cao trước đó đã được xác lập và đưa ra ngay sau khi người mua không thể kéo dài xu hướng tăng trên 83,70$. Vì thế, khu vực này được xác nhận là khu vực quan tâm của cả hai bên. Sự xuất hiện của việc hình thành mô hình nến Harami trong khu vực này chỉ là một dấu hiệu khác để khẳng định rằng thị trường có thể đảo chiều khi đi qua khu vực này.

Hơn nữa, tín hiệu thứ ba xảy ra xác nhận thêm ý tưởng về một sự đảo ngược thị trường tiềm năng. Nến thứ hai đóng ở cửa dưới 200-WMA đường màu đỏ, đây là một diễn biến giảm giá khác trong các điều kiện thị trường này.

Tại thời điểm này, khả năng đảo chiều là rất cao. Vì lý do này, các nhà đầu tư bắt đầu xác định các yếu tố trong thiết lập giao dịch của mình. Mục nhập thường được đặt ở mức 82,30$ là mức mà nến thứ hai đóng cửa khi thấy rõ ràng rằng nến Harami giảm giá được hình thành.

Điểm dừng lỗ nằm trên hai đỉnh cao ở trên cùng trong biểu đồ. Bằng cách tăng thêm 30 Pips trên mức kháng cự ngang, các nhà đầu tư nhận được mức dừng lỗ ở 84,00$. Yếu tố thứ ba chốt lời phụ thuộc vào tâm lý rủi ro và phong cách giao dịch của các nhà đầu tư. Khuyến nghị rằng các nhà đầu tư nên sử dụng các loại công cụ kỹ thuật khác để xác định nơi mà bản thân có thể thu về lợi nhuận.

Bằng cách làm như vậy, có thể thấy rằng 100-WMA là một ứng cử viên sáng giá có khả năng nhắm được mục tiêu bởi những người bán trên đường thấp hơn. Khi đường trung bình động đang hướng xuống thấp hơn, hãy giao dịch ngay tại điểm mà hành động giá rất gần chạm đến nó. Trong trường hợp này thì đây là ở điểm 78,90$. Do đó, các nhà đầu tư đã mạo hiểm hơn 170 Pips để tạo ra 340 Pips, chính xác là phần thường rủi ro 1:2.

Lưu ý khi sử dụng mô hình nến Harami trong giao dịch quyền chọn nhị phân

Khi mô hình nến Harami báo hiệu là một dấu hiệu đảo chiều tăng sang chiều giảm giá thì các nhà đầu tư cần xem xét thêm các yếu tố khác trước khi các nhà đầu tư đưa ra quyết định tiếp tục mở giao dịch hay không?

Mô hình nến Harami có biên độ nến càng lớn thì độ chính xác sẽ càng cao, lúc này các tín hiệu mang lại sẽ càng chắc chắn.

Khi thị trường có tin tức tác động, với độ hiệu quả của mô hình nến Harami có thể bị giảm xuống khá nhiều. Khi đó các nhà đầu tư hãy ưu tiên sử dụng mô hình nến với các phiên giao dịch giá có ít tin tức hơn.

Một lưu ý nhỏ khác vì đây là một mô hình nến đảo chiều giảm giá, vì thế khi sử dụng các nhà đầu tư chỉ có thể mở các lệnh đánh giảm theo chiều dự báo của mô hình Harami mà thôi.

Mô hình nến Harami là một mẫu nến phổ biến báo hiệu cho các xu hướng giảm giá. Điều này giải thích tại sao nến này lại hay xuất hiện ở cuối một xu hướng tăng và là một tín hiệu đảo chiều giảm giá từ tăng sang giảm. Đây còn lạ một mô hình nến được rất nhiều nhà giao dịch sử dụng theo xu hướng này. Hãy tập làm quen dần trên tài khoản demo với tín hiệu đặc biệt này để làm rõ thêm về mô hình nến này nhé !

Ưu và nhược điểm của mô hình nến Harami

Nến Bullish Harami và nến Bearish Harami

Nến Bullish Harami và nến Bearish Harami

Về ưu điểm

Một trong những lợi thế lớn và được ứng dụng nhiều nhất của các mô hình nến Harami là chúng cung cấp cho các nhà giao dịch cơ hội kiếm tiền từ các biến động lớn bao gồm tỷ lệ phần thưởng rủi ro cao.

Mô hình nến Harami được sử dụng rộng rãi đặc biệt vì chúng cung cấp cho các nhà đầu tư cơ hội để có thể tận dụng sự đảo chiều của giá vào thời điểm thuận tiện nhất, bao gồm cả những rủi ro.

Về nhược điểm

Cũng giống như bất kỳ mô hình nến khác, mô hình Harami cũng có những nhược điểm sau:

Nến Harami thực sự không phải là một mô hình được sử dụng phổ biến. Điều này đặc biệt xảy ra trong thị trường chứng khoán, tài chính vì đây là thị trường 24 giờ và hầu như thường không mang lại bất kỳ khoảng trống nào trong quá trình giao dịch.

Khi khoảng trống xuất hiện, thường là vào đầu tuần mới, do đó mô hình nến trong thị trường chứng khoán thường được xác định trên biểu đồ hàng tuần. Vậy nên, giao dịch bằng nến Harami trong chứng khoán thường đòi hỏi các nhà đầu tư phải có cách tiếp cận thị trường lâu dài hơn vì việc thiết lập giao dịch trên biểu đồ hàng tuần phải mất đến thời gian cả tuần và thực hiện hàng tháng để hoàn thành.

Kết luận

Các nhà phân tích kỹ thuật luôn tìm kiếm những cách nhanh chóng để phân tích tất cả dữ liệu hoạt động hằng ngày của thị trường. Để làm như vậy, các nhà đầu tư sẽ dựa vào các mẫu để có thể quan sát được trong các biểu đồ hình nến Harami và đây được coi là một trợ giúp tuyệt vời để nhanh chóng có được một cái nhìn chính xác sau đó có thể đưa ra quyết định tức thì.

Trong quá trình giao dịch, các nhà đầu tư luôn phụ thuộc vào mô hình nến Bullish Harami và Bearish Harami. Hai mô hình Harami tăng và giảm được sử dụng để dự đoán chính xác sự đảo chiều trong tương lai khi có liên quan đến xu hướng của giá cả. Về vấn đề này, việc phân tích biểu đồ hình nến Harami sẽ cung cấp quyền truy cập rất nhiều mẫu khác nhau. Những mẫu này có thể dự đoán chính xác các xu hướng trong tương lai. FTV chúc các bạn luôn sáng suốt và áp dụng kiến thức về mô hình nến Harami thành công !

FTV là đơn vị chuyên tư vấn các kiến thức về đầu tư chứng khoán và hàng hóa phái sinh uy tín tại Việt Nam

Thị trường chứng khoán trong nước vẫn luôn được đánh giá cao khi là một kênh đầu tư hấp dẫn bởi rất nhiều yếu tố khác nhau. Các bạn có quan tâm và muốn thử sức với lĩnh vực này không?

Nếu bạn chưa có kiến thức cũng như kinh nghiệm về đầu tư thì có thể liên hệ ngay Công ty Cổ phần Đầu tư và Công nghệ FTV để được tư vấn về cách phòng ngừa rủi ro và đầu tư hiệu quả từ những chuyên gia dày dặn kinh nghiệm trong lĩnh vực đầu tư.

Ngoài những nội dung trên, nếu các bạn còn bất kỳ thắc mắc hay muốn biết thêm các thông tin chi tiết khác về mô hình nến Harami, vui lòng liên hệ ngay với FTV bằng cách truy cập nhanh vào website ftv.com.vn hoặc gọi tới số HOTLINE 0983 668 883 để được các chuyên gia hỗ trợ giải đáp ngay nhé!

Xem thêm:

.png)