Mô hình cốc tay cầm là một mô hình còn xa lạ đối với nhiều nhà đầu tư, đặc biệt là những người mới tham gia thị trường chứng khoán. Nếu bạn muốn trở thành nhà đầu tư theo phong cách price action thì đây chính là một mô hình giá mà bạn không nên bỏ lỡ. Trong bài viết này, FTV sẽ cung cấp cho bạn những thông tin chi tiết về mô hình cốc tay cầm.

Mô hình cốc tay cầm là gì?

Mô hình cốc tay cầm là gì?

Mô hình cốc tay cầm là gì?

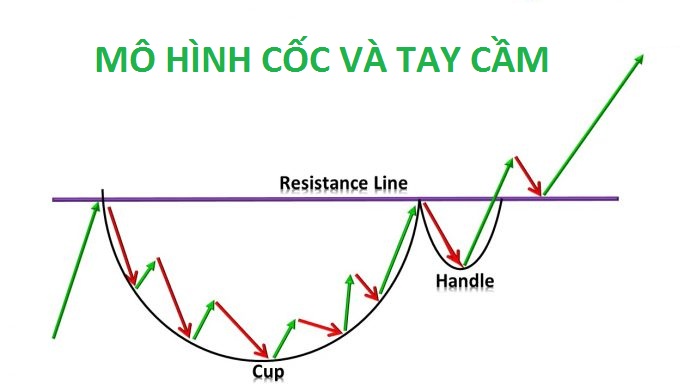

Mô hình cốc tay cầm là dạng mô hình giá tiếp diễn, đánh dấu một giai đoạn củng cố, sau khi bứt phá sẽ tiếp tục với xu hướng ban đầu. Mô hình có kết cấu giống hệt với cốc uống cà phê, trong đó thì phần cốc có dạng hình tròn hay giống chữ “U” và tay cầm sẽ hơi lệch nhẹ.

Mô hình cốc tay cầm được hình thành như thế nào?

Cha đẻ của mô hình cup and handle nhà đầu tư huyền thoại nước Mỹ- William J.O'Neil vào năm 1988 đã phân chia sự hình thành của mô hình này dựa vào 4 giai đoạn chính như sau:

Giai đoạn 1

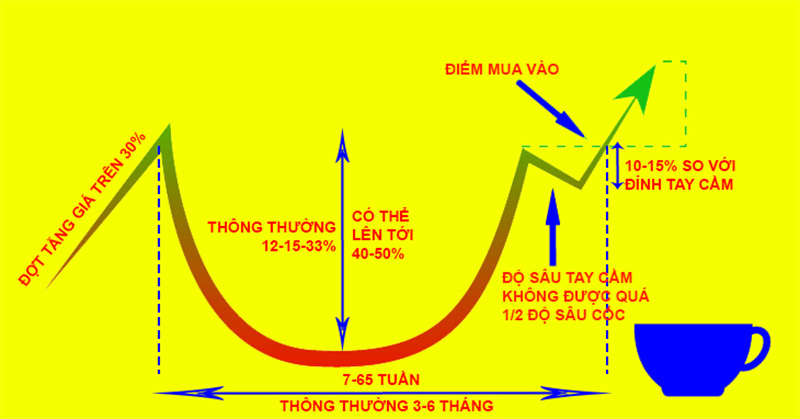

Thời gian giai đoạn này diễn ra sẽ trong khoảng 3 tháng. Đây chính là lúc hình thành mô hình nến cốc tay cầm.

Lưu ý: Ở bài viết này chỉ nói chi tiết về mô hình cup & handle thuận mà không nói rõ về cấu tạo của chúng.

Vì thế có thể kết luận rằng khi mô hình cốc tay cầm được hình thành ở giai đoạn đầu tiên thì giá sẽ tăng.

Giai đoạn 2

Sau khi mô hình cốc tay cầm đã hình thành thì chuyển sang giai đoạn 2. Khi đó, giá sẽ bắt đầu có xu hướng điều chỉnh và giảm. Chính điều đó đã tạo nên phần đáy cốc.

Phần đáy cốc được chia làm 2 bên: bên đầu tiên sẽ chính là bên phần tay trái. Khi đó, mức giá đã được tăng trong một khoảng thời gian rất dài và nhà đầu tư thường sẽ có xu hướng chốt lời. Đây cũng là một điều dễ hiểu bởi khi đã tăng giá trong một thời gian dài thì nhà đầu tư muốn hiện thực hóa phần lợi nhuận của mình. Đồng thời lúc đó, lực bán mạnh làm cho giá giảm hơn với trước đó. Vì thế mà giá sẽ giảm dần và hình thành nên phần còn lại của chiếc cốc.

Giai đoạn 3

Khi hình thành xong 1 phần đó thì sẽ có không ít nhà đầu tư có tâm lý lạc quan vào thị trường và sẽ tiến hành mua vào. Họ tin rằng mình đã bắt đúng được đáy của thị trường. Vì vậy mà làm cho mức giá tăng lên và tạo nốt phần còn lại của mô hình cốc cầm tay.

Vì có nhiều nhà đầu tư có tâm lý như vậy nên giá sẽ được đẩy lên đến khi hình thành miệng cộc và lúc này giá sẽ gặp vùng kháng cự trước đó. Điều này kết hợp với việc những nhà đầu tư đã mua trước đó xả hàng làm cho phần cốc được hình thành nhanh chóng.

Giai đoạn 4

Nhưng trong quá trình bán tháo của nhiều nhà đầu tư thì giá sẽ không giảm mạnh mà chỉ giảm ngắn và tạo nên tay cầm.

Tuy nhiên, vẫn sẽ có rất nhiều nhà đầu tư lạc quan vào thị trường và tin rằng giá sẽ phá vỡ. Và đôi khi điều này xảy ra và mô hình chiếc cốc tay cầm không còn đúng.

Đặc điểm mô hình cốc tay cầm

.jpg) Đặc điểm mô hình cốc tay cầm

Đặc điểm mô hình cốc tay cầm

Là một mô hình giá ít xuất hiện nhưng mỗi khi nó xuất hiện có thể mang lại phần lợi nhuận rất lớn cho các nhà đầu tư. Vì vậy mà việc phát hiện mô hình này càng sớm sẽ càng có lợi cho nhà đầu tư. Mô hình cốc tay cầm có hình dạng khác biệt đối với các mô hình khác nên việc nhận dạng cũng khá đơn giản. Sau đây là một số đặc điểm nổi bật cần phải lưu ý:

- Thứ nhất là mô hình có hình dạng như cái cốc và tay cầm. Trong một số trường hợp thì phần tay cầm có thể sẽ không được hình thành do giá tăng lên luôn mà không điều chỉnh giảm nhẹ nữa. Tuy vẫn được xem là dạng mô hình cốc và tay cầm nhưng nó lại thường có tỷ lệ thành công rất thấp.

- Thứ hai là mô hình thường xuất hiện ở cuối của một xu hướng tăng, vì thế mà vị trí hình thành mô hình ở đâu cũng đã không còn quá quan trọng.

- Tiếp theo, đáy cốc thường sẽ có hình vòm cung giống chữ U và hình dạng này mang đến độ tin cậy cao hơn hình chữ V.

- Cuối cùng, độ sâu của tay cầm sẽ không được quá 50% độ sâu của phần thân cốc.

Thực tế thì mô hình mà bạn gặp trên đồ thị khi giao dịch sẽ xấu hơn nhiều và khá khó để nhận ra so với mô hình trong lý thuyết. Vì vậy mà bạn cần cẩn thận quan sát và phân tích kỹ càng để có thể đảm bảo nhận dạng mô hình một cách chính xác.

Hạn chế của mô hình cốc tay cầm

Giống như những chỉ báo kỹ thuật khác thì cốc và tay cầm nên được kết hợp cùng với những tín hiệu và chỉ báo khác trước khi đưa ra quyết định giao dịch. Với đặc trưng của mô hình này thì một số hạn chế đã được tìm thấy. Đầu tiên là nó sẽ mất một khoảng thời gian để mô hình có thể hình thành đầy đủ, điều này có thể dẫn đến việc ra quyết định trễ. Mặc dù khoảng một tháng đến một năm là khung thời gian điển hình cho một chiếc cốc tay cầm được hình thành nhưng nó cũng có thể xảy ra khá nhanh hoặc mất vài năm làm nó trở nên mơ hồ ở một số trường hợp. Một vấn đề khác mà liên quan đến độ sâu của phần cốc đó là đôi khi một cốc nông hơn có thể cho tín hiệu đúng nhưng cốc sâu hơn có thể tạo ra những tín hiệu sai. Đôi khi thì cốc không có tay cầm đặc trưng. Cuối cùng, một hạn chế được chia sẻ nhiều đó là nó có thể không đáng tin cậy trong những cổ phiếu có tính thanh khoản kém.

Thế nào là một mô hình cốc tay cầm chuẩn?

Thế nào là một mô hình cốc tay cầm chuẩn?

Thế nào là một mô hình cốc tay cầm chuẩn?

Như có nói thì mô hình này sẽ mất rất nhiều thời gian để hình thành, vì thế mà tần suất xuất hiện của chúng trên biểu đồ không nhiều như những dạng mô hình khác. Giai đoạn để cho mô hình này có thể được hình thành cũng đầy biến động, lên lên xuống xuống liên tục. Cho nên không phải nhà đầu tư nào cũng sẽ đoán được đó là mô hình cái cốc và tay cầm. Để là một cái cốc đẹp cần phải thỏa mãn một số tiêu chí sau:

Phần Cốc sẽ phải giống một cái bát hoặc đáy tròn giống như một chữ U, nếu đáy giống hình chữ “V” sẽ được xem là quá sắc nét không cung cấp được tín hiệu mạnh bằng cái cốc có đáy hình chữ U.

Độ sâu cốc: độ sâu lý tưởng nhất của cốc nên lùi lại 1/3 hay ít hơn so với mức trước đó.

Tay cầm: Giống như mô hình nêm giảm nên tay cầm cũng sẽ phải dốc xuống. Đây cũng là phần giá thể hiện được sự củng cố cuối cùng, trước khi nó đảo chiều tăng lên. Nên phần giá điều chỉnh chỉ được bằng 1/3 so với cốc và không được lùi quá sâu!. Nếu xuống quá 50% thì sẽ không được xem là cái cốc tay cầm đẹp!

Ngoài ra thì phần mép 2 bên của cốc phải ngang bằng, không được nghiêng quá bởi chúng sẽ trở thành ngưỡng kháng cự. Không kể đến thời gian hình thành của 2 phần nửa cốc rất lâu, vì vậy mà ngưỡng kháng cự này sẽ trở thành ngưỡng kháng cự mạnh. Nên nếu như giá phá vỡ ngưỡng kháng cự thì sẽ thường đi rất xa là do vậy.

Thời gian hình thành: có thể kéo dài trong khoảng 1 đến 6 tháng, đôi khi lâu hơn.

Tâm lý nhà đầu tư khi giao dịch với mô hình cốc tay cầm

Phần chữ ‘U’ của cốc là nơi giá giảm, do vậy thường dễ làm cho các nhà đầu tư bị nản chí. Đồng thời cũng dễ nhận thấy được khối lượng giao dịch ở phần bên trái của cốc bị suy giảm. Khi mà giá đạt được đến một mức mà những tổ chức cũng như những các nhà đầu tư lớn nhìn thấy được giá trị thì lúc này họ cũng bắt đầu tích lũy cổ phiếu, điều này được thể hiện rõ nhất khi mà có một sự gia tăng về khối lượng giao dịch.

Tuy nhiên khi mà mức giá đã chạm đến phía bên trái của cốc thì khi đó giá sẽ đóng vai trò là một đường kháng cự và đây là thời điểm các nhà đầu tư tiến hành chốt lời. Việc những nhà đầu tư đồng loạt chốt lời sẽ hình thành nên phần tay cầm của cốc. Và lúc này các nhà đầu tư lại tiếp tục mua thêm một lần nữa và khi đó giá lại một lần nữa sẽ quay trở lại đạt đến mức kháng cự.

Khi mức giá mà vượt qua đường kháng cự thì thời gian tích lũy giá sẽ kéo dài nhiều tháng xem như đã kết thúc và giá cũng tiếp tục tăng. Sự phá vỡ này đã thu hút được sự chú ý của những nhà đầu tư theo hướng mạnh và chính những người này sẽ giúp gia tăng khối lượng giao dịch và tạo sức mạnh hơn nữa cho sự phá vỡ.

Hướng dẫn giao dịch hiệu quả với mô hình cốc tay cầm

Hướng dẫn giao dịch hiệu quả với mô hình cốc tay cầm

Phương pháp giao dịch với mô hình cốc tay cầm phải được đánh giá là khá đơn giản bởi bạn chỉ cần xác định được chuẩn thời điểm vào lệnh MUA là đã giải quyết được 80% vấn đề. Cụ thể, để vào một lệnh mua thì bạn có thể thực hiện theo 2 cách sau đây:

- Cách 1: Vào lệnh ở điểm đáy của phần tay cầm và đây cũng là cách giao dịch phổ biến đối với mô hình cốc tay cầm. Vị trí lý tưởng để đặt lệnh buy trong trường hợp này chính là điểm cách đỉnh cốc một đoạn bằng với ⅓ chiều cao mô hình.

- Cách 2: Vào lệnh ngay khi mà giá breakout ra khỏi vùng tay cầm. Thời điểm này thì giá sẽ tăng lên vô cùng mạnh, nên bạn có thể sẽ không cần đặt chốt lời (take profit). Phương pháp này được xem là khá an toàn và mang lại mức sinh lời ổn cho các nhà đầu tư.

Tiếp theo, bạn đặt lệnh cắt lỗ tại vị trí phía dưới đáy của tay cầm. Tuy nhiên đây chỉ là theo lý thuyết bởi cắt lỗ như vậy thì khả năng rủi ro sẽ cao hơn. Vì thế theo kinh nghiệm của các nhà đầu tư lâu năm thì bạn nên đặt stoploss ở mức giá đóng cửa của cây nến mà có volume lớn nhất. Ngoài ra, các nhà đầu tư nên phải kết hợp mô hình cốc và tay cầm với những công cụ phân tích kỹ thuật khác để đưa ra được nhận định chính xác hơn.

Kết luận

Trên đây là những chia sẻ chi tiết của FTV về mô hình cốc tay cầm, hy vọng có thể giúp cho các bạn hiểu rõ ý nghĩa và ứng dụng quan trọng của mô hình trong giao dịch chứng khoán. Ngoài ra, chúng tôi nhấn mạnh một lần nữa rằng mô hình trong giao dịch thực tế sẽ không bao giờ giống lý thuyết 100%. Vì vậy ngoài việc nắm rõ được kiến thức cơ bản, các bạn cần phải học hỏi kinh nghiệm của các nhà đầu tư chuyên nghiệp và cọ xát thường xuyên hơn.

FTV – đơn vị chuyên tư vấn đầu tư chứng khoán và hàng hóa phái sinh uy tín tại Việt Nam

Hoạt động và phát triển được 7 năm trong nghề, FTV thuộc top những công ty tư vấn đầu tư hàng hóa và chứng khoán phái sinh hàng đầu tại Việt Nam. Đội ngũ chuyên gia có nhiều năm kinh nghiệm tư vấn, hỗ trợ những thành viên tham gia đầu tư. Chính vì vậy mà FTV luôn được các quý khách hàng tin tưởng và lựa chọn để gửi gắm đầu tư và đạt được vị thế vững vàng trên thị trường giao dịch Việt Nam như hiện nay.

Với phương châm hoạt động “luôn song hành cùng với khách hàng”, FTV đang không ngừng nỗ lực để hoàn thiện và cung cấp các dịch vụ hoàn hảo, ưu việt nhất đến với quý khách hàng cùng với những thông tin minh bạch và hỗ trợ kịp thời trong mọi giao dịch.

Nếu nhà đầu tư còn bất kỳ thắc mắc về mô hình cốc tay cầm hoặc cần hỗ trợ giao dịch và đầu tư hàng hóa, chứng khoán hãy liên hệ ngay đến FTV qua Hotline 0983.668.883 để được giải đáp một cách nhanh nhất.

Xem thêm:

.png)