Đòn bẩy tài chính là sự lựa chọn của nhiều doanh nghiệp sử dụng trong chiến lược kinh doanh, bởi nếu biết cách sử dụng hợp lý sẽ mang lại những khoản lợi nhuận không hề nhỏ. Tuy nhiên, không phải ai cũng hiểu đầy đủ về đòn bẩy tài chính là gì?. Dưới đây là những thông tin bổ ích về đòn bẩy tài chính mà FTV muốn chia sẻ đến bạn.

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính là gì?

Theo kinh tế học, đòn bẩy tài chính thể hiện mức độ mà doanh nghiệp sử dụng khoản vốn đi vay để làm tăng tỷ suất lợi nhuận của doanh nghiệp (hoặc vốn chủ sở hữu, hoặc thu nhập trên mỗi cổ phần). Khoản vốn này thuộc nguồn vốn của công ty trong bảng cân đối kế toán.

Hệ số nợ là chỉ số phản ánh mức độ doanh nghiệp sử dụng công cụ đòn bẩy. Hệ số nợ càng cao thì chứng tỏ công ty rất ưa sử dụng công cụ này, ngược lại, hệ số nợ càng thấp đồng nghĩa doanh nghiệp không quá lạm dụng đòn bẩy tài chính.

Ý nghĩa của đòn bẩy tài chính

Mặc dù tiềm ẩn rất nhiều rủi ro nhưng đòn bẩy tài chính vẫn là công cụ tài chính được ưa thích của các doanh nghiệp. Không chỉ doanh nghiệp mà các nhà đầu tư cũng lựa chọn đòn bẩy tài chính như một công cụ hữu hiệu giúp gia tăng lợi nhuận cho mình. Đặc biệt, ở lĩnh vực bất động sản đòn bẩy tài chính có mức độ ảnh hưởng nhất định trong chiến lược kinh doanh của công ty. Có thể kể những ý nghĩa như sau:

- Bù đắp những thiếu hụt vốn của doanh nghiệp để có thể duy trì hoạt động kinh doanh. Đồng thời, nâng cao tỷ suất lợi nhuận trong tương lai.

- Là công cụ nhằm thúc đẩy lợi nhuận sau thuế của chủ doanh nghiệp từ vốn chủ sở hữu. Nó đồng thời cũng là công cụ kìm hãm sự gia tăng mức lợi nhuận đó.

- Được xem “lá chắn thuế” của doanh nghiệp.

- Không chỉ với doanh nghiệp, đòn bẩy tài chính cũng có ý nghĩa rất quan trọng đối với các trader khi tiến hành đầu tư chứng khoán. Đây là công cụ giúp nhà đầu tư nhân số vốn lên gấp nhiều lần, nhằm đem về những khoản lợi nhuận lớn hơn.

Công thức để tính đòn bẩy tài chính

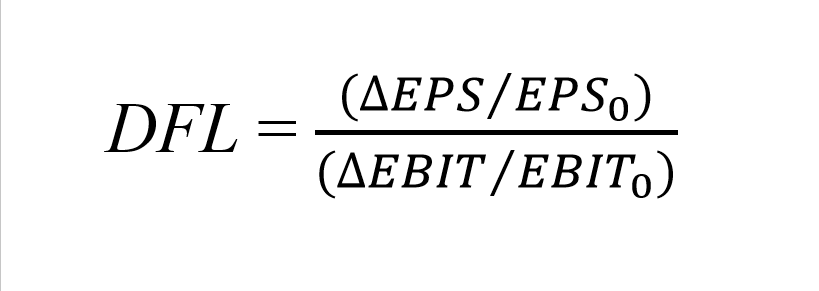

Cách tính đòn bẩy tài chính được xác định thông qua công thức sau:

Trong đó:

- EBIT được xem là lợi nhuận trước thuế và lãi vay

- EPS được xem là lợi nhuận của vốn chủ sở hữu

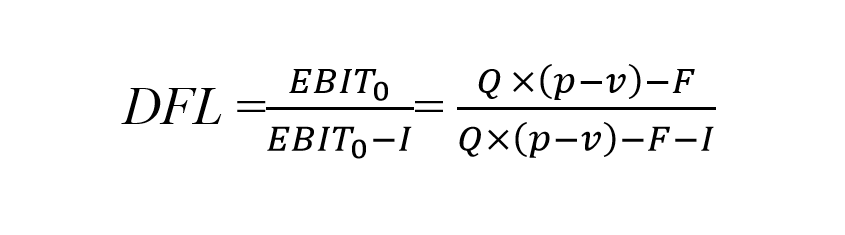

Để tính đòn bẩy tài chính khi có thêm khoản lãi vay phải trả ( I ), ta sẽ được công thức mới đó là:

Với:

- F: chi phí cố định

- v: chi phí biến đổi trên 1 đơn vị sản phẩm

- p: giá bán

- Q: số lượng sản phẩm

- I: lãi vay phải trả

Xét ví dụ sau để có cái nhìn rõ hơn:

Doanh nghiệp A kinh doanh sản phẩm B với tổng số vốn là 100.000.000 VNĐ, trong đó bao gồm 50.000.000 VNĐ doanh nghiệp vay với lãi suất 10%/năm. Theo đó, dự kiến trong năm 2021, doanh nghiệp có khả năng sẽ tiêu thụ được 10.000 sản phẩm, giá của mỗi sản phẩm là 20.000 VNĐ. Mỗi sản phẩm sẽ có chi phí biến đổi là 14.000 VNĐ với tổng chi phí để kinh doanh cố định là 40.000.000 VNĐ. Bài toán đặt ra là xác định mức độ tác động của đòn bẩy tài chính đối với doanh nghiệp.

Ta có:

- I = 50.000.000 x 10% = 5.000.000 VNĐ

- F = 40.000.000 VNĐ

- v = 14.000 VNĐ

- p = 20.000 VNĐ

- Q = 10.000 sản phẩm.

Áp dụng công thức, ta có mức độ tác động của đòn bẩy tài chính đối với doanh nghiệp là:

EBIT = 10.000 x (20.000 – 14.000) – 40.000.000 = 20.000.000 VNĐ

Kết luận: Khi EBIT = 20.000.000 VNĐ (mức lợi nhuận trước thuế và lãi vay), khi doanh nghiệp A tăng hoặc giảm 1% số lợi nhuận này thì tỷ suất lợi nhuận trên vốn chủ sở hữu sẽ tăng hoặc giảm 1,34%.

Những nhóm chỉ số đòn bẩy tài chính hiện nay

- Hệ số nợ/Tổng tài sản (D/A)

Tổng nợ/Tổng tài sản (D/A): là chỉ số để đo lường mức độ sử dụng khoản nợ vay của doanh nghiệp để tài trợ cho tổng khối lượng tài sản. Điều đó có nghĩa là trong tổng số tài sản hiện có của doanh nghiệp được tài trợ bao nhiêu phần trăm nợ vay.

Hệ số này phụ thuộc vào những yếu tố như: mục đích vay, lĩnh vực hoạt động của doanh nghiệp, quy mô doanh nghiệp và loại hình doanh nghiệp. Muốn nắm được tỉ số của loại này cao hay thấp để có thể so sánh với tỷ số trung bình ngành.

- Hệ số nợ/Vốn (D/C)

Tổng nợ/(Tổng nợ + Vốn chủ sở hữu): Hệ số này đóng vai trò cung cấp cho các nhà nghiên cứu, nhà đầu tư về tài chính và cấu trúc tài chính của một doanh nghiệp. Ở đâu có tỷ lệ nợ trên vốn cao so với mức bình quân của ngành thì ở đó có thể có tình hình tài chính không khả quan.

- Tổng nợ/Vốn chủ sở hữu (D/E)

Chỉ số này phản ánh quy mô về tài chính của doanh nghiệp, cho biết mức độ nợ và vốn chủ sở hữu mà đơn vị này dùng để chi trả cho hoạt động của mình. Hệ số nợ/Vốn chủ sở hữu được coi là tỷ lệ đòn bẩy tài chính phổ biến nhất.

- Hệ số đòn bẩy tài chính

Tổng tài sản trung bình/Vốn chủ sở hữu trung bình thể hiện vốn vay và vốn sở hữu trung bình ở một thời kỳ. Chỉ số này phản ánh khả năng tự chủ về tài chính cũng như nhìn nhận vấn đề để biết doanh nghiệp chưa biết tận dụng lợi thế của đòn bẩy tài chính.

Chỉ số chi trả lãi vay (gọi tắt là EBIT/Chi phí lãi vay).

Chỉ số này phản ánh lợi nhuận trước thuế và khoản vay để đảm bảo khả năng chi trả lãi của doanh nghiệp. Nếu hệ số chi trả lãi vay lớn hơn 1 thì doanh nghiệp có khả năng trả lãi và ngược lại.

Ưu và nhược điểm của đòn bẩy tài chính

Ưu và nhược điểm của đòn bẩy tài chính

Ưu và nhược điểm của đòn bẩy tài chính

Để hiểu rõ hơn về ý nghĩa của đòn bẩy tài chính mang lại, ta có thể dựa vào ưu điểm và nhược điểm của nó.

Ưu điểm:

Hiện nay, đòn bẩy tài chính có tính ứng dụng rất cao vì hầu như các doanh nghiệp lớn nhỏ đều biết những lợi ích mà đòn bẩy mang lại như:

- Là một công cụ mạnh mẽ giúp các doanh nghiệp có thể tăng vốn để giao dịch trên nhiều thị trường khác nhau.

- Đòn bẩy tài chính được xem là khoản vay không tính lãi, nó được cung cấp bởi các nhà môi giới để đổi lấy một khoản ký quỹ giúp doanh nghiệp có vị thế tốt hơn trên thị trường.

- Sử dụng đòn bẩy tài chính được xem là giải pháp cho độ biến động thấp. Khi thị trường có ít sự biến động sẽ làm cho các nhà giao dịch cảm thấy khó khăn. Nhưng nếu áp dụng tốt các giao dịch đòn bẩy, nhà giao dịch có thể tạo ra được những lợi nhuận tốt hơn trong khoảng thời gian khó khăn này.

Nhược điểm:

- Tỉ lệ rủi ro, tổn thất càng tăng cao vì thế trước khi sử dụng đòn bẩy tài chính, doanh nghiệp và nhà đầu tư cần dành ra nhiều thời gian để tìm hiểu kỹ lưỡng hơn để tránh những rủi ro trong quá trình sử dụng phương pháp này.

- Khi bạn gặp phải rủi ro, khoản tiền bị lỗ vượt quá số tiền bạn đã ký quỹ thì Margin Call – Lệnh gọi/dừng ký quỹ sẽ xuất hiện. Nghiêm trọng hơn khi không có sẵn số tiền mới trong tài khoản,mọi vị thế sẽ bị đóng băng với mức lỗ mà bạn có.

Nguyên tắc khi sử dụng đòn bẩy tài tài chính

Thứ nhất, cần tuân thủ việc cắt lỗ: xác định rủi ro tối đa và có sự cắt lỗ một cách hợp lý khi thị trường diễn biến không theo ý tưởng đầu tư, ít nhất là đối với phần vốn bạn vay.

Thứ hai, không nên sử dụng đòn bẩy để mua trung bình giá khi thị trường biến động theo chiều hướng đi xuống vì điều này khiến cho các khoản nợ ngày càng trở nên trầm trọng.

Thứ ba, tránh sử dụng đòn bẩy gấp thếp. Nhiều nhà đầu tư khi sử dụng đòn bẩy và thành công trong vài phiên giao dịch đầu và tiếp tục “gấp thếp”, tiếp tục sử dụng đòn bẩy ở mức độ cao tương đương thậm chí cao hơn trên toàn bộ phần vốn và lãi đạt được.

Hạn chế tối đa sử dụng đòn bẩy vào tài sản không có tính thanh khoản. Nếu đầu tư vào các tài sản này, nhà đầu tư cần hiểu được họ sẽ phải đối mặt với cả 3 rủi ro chính là: mất giá, rủi ro đòn bẩy và rủi ro thanh khoản.

Sử dụng đòn bẩy nên tập trung vào các tài sản mang tính thanh khoản cao như: cổ phiếu blue chip với cổ phiếu penny, hay các bất động sản mang tính thanh khoản cao hơn so với các bất động sản ở địa bàn có nhu cầu mua thấp. Nên sử dụng thử đòn bẩy ở quy mô nhỏ để thử nghiệm và việc sử dụng đòn bẩy cũng nên là một phần của một kế hoạch đầu tư có tính kỷ luật và có tính khả thi. Việc sử dụng đòn bẩy cần vạch kế hoạch rõ ràng, nhà đầu tư cần lường trước các trường hợp sẽ xảy ra trong tương lai.

Giao dịch đòn bẩy tại thị trường chứng khoán

Hiện nay, giao dịch đòn bẩy khá quen với các nhà môi giới/giao dịch. Tuy nhiên, công cụ đòn bẩy này cũng giống như một con dao hai lưỡi nếu bạn sử dụng không đúng cách. Khi sử dụng nó, bạn cần tính toán và xem xét kỹ lưỡng dựa vào các yếu tố sau:

- Mức độ kỹ năng của bạn phải ở mức có kinh nghiệm dày dặn trong thị trường chứng khoán, bởi nếu bạn là người mới bước vào đầu tư chứng khoán, chưa hiểu biết về thị trường biến động và nguồn tiền dành cho dự phòng không có thì bạn không nên hoặc chỉ nên sử dụng đòn bẩy x1 để tránh rủi ro.

- Nếu bạn là người thích mạo hiểm, bạn có thể đặt mức đòn bẩy cao khi bạn có khả năng chịu đựng và chấp nhận rủi ro cao, mức tổn thất nó mang lại. Ngược lại, nếu bạn muốn an toàn thì chỉ nên đặt mức đòn bẩy ở mức thấp.

- Nếu vốn đầu tư của bạn bị hạn chế thì việc sử dụng đòn bẩy có thể làm cho bạn mất tiền nhanh so với các tài khoản lớn bởi tài khoản nhỏ sẽ nhanh chóng chạm đến điểm dừng lỗ. Dựa vào đòn bẩy sẽ giúp các nhà đầu tư kiếm lời nhanh chóng nhưng cũng không nên quên rằng tổn thất của đòn bẩy mang lại.

Sử dụng đòn bẩy tài chính sao cho có hiệu quả

Sử dụng đòn bẩy tài chính sao cho có hiệu quả

Sử dụng đòn bẩy tài chính sao cho có hiệu quả

Khi doanh nghiệp hoặc nhà đầu tư sử dụng đòn bẩy tài chính sẽ có 3 trường hợp xảy ra đó là:

- Trường hợp 1: Tỷ suất sinh lời trên vốn kinh doanh (ROCE) > Lãi suất vay nợ (r).

Nếu ROCE > r có nghĩa là khi doanh nghiệp càng sử dụng nhiều nợ vay thì tỷ suất lợi nhuận ROCE càng tăng và sẽ thu được 1 cổ phần EPS. Do doanh nghiệp đó sử dụng đòn bẩy tài chính để khuyếch đại.

Ở trường hợp này, vì doanh nghiệp vay vốn nhiều cho nên rủi ro tài chính sẽ lớn.

- Trường hợp 2: Tỷ suất sinh lời trên vốn kinh doanh (ROCE) < Lãi suất vay (r).

Nếu ROCE < r có nghĩa là doanh nghiệp càng sử dụng nhiều nợ vay thì tỷ suất lợi nhuận ROCE càng suy giảm và thu được 1 cổ phần EPS. Do doanh nghiệp đó sử dụng đòn bẩy tài chính để khuyếch đại.

Ở trường hợp này, doanh nghiệp sẽ gặp rất ít rủi ro.

- Trường hợp 3: Tỷ suất sinh lời trên vốn kinh doanh (ROCE) = Lãi suất vay (r).

Nếu ROCE = r có nghĩa là trong các trường hợp vay nhiều, vay ít hay không vay đều có tỷ suất lợi nhuận ROCE thu nhập 1 cổ phần EPS như nhau. Chỉ khác nhau ở chỗ là mỗi trường hợp thì mức độ rủi ro sẽ không giống nhau.

Kết luận

Có thể thấy, đòn bẩy tài chính là công cụ hỗ trợ đắc lực trong rất nhiều chiến lược kinh doanh của doanh nghiệp. Các nhà đầu tư rất thích sử dụng đòn bẩy tài chính đặc biệt trong lĩnh vực đa dạng hóa những danh mục đầu tư và giao dịch thương mại. Họ luôn kỳ vọng lợi nhuận được tạo ra có tỷ suất cao hơn so với lãi suất đi vay. Tuy nhiên, nó tiềm ẩn rất nhiều rủi ro nếu như chủ doanh nghiệp không đưa ra chiến lược sử dụng nguồn vốn đúng đắn.

FTV – đơn vị chuyên tư vấn đầu tư chứng khoán và hàng hóa phái sinh uy tín tại Hà Nội và TP.HCM

Nhà đầu tư khi đến với FTV sẽ nhận được sự hỗ trợ từ các chuyên gia uy tín có nhiều kinh nghiệm trong ngành. Ngoài ra, nhà đầu tư còn được cung cấp nhiều tài liệu tham khảo có liên quan để từ đó đưa ra được những chiến lược đầu tư mang lại hiệu quả cao.

Nếu có câu hỏi thắc mắc nào về đòn bẩy tài chính hoặc cần hỗ trợ đầu tư hãy liên hệ ngay đến FTV qua HOTLINE 0983 668 883 để được giải đáp nhanh nhất.

Xem thêm:

.png)