Có lẽ ai tham gia giao dịch thị trường chứng khoán đều biết đến nến Doji, một trong những mẫu mô hình nến kinh điển bởi chúng rất dễ nhận biết. Tuy nhiên, không phải cứ nhận thấy nến Doji là tiến hành vào lệnh ngay lập tức, mà phải cần căn cứ thêm nhiều yếu tố khác đề phòng rủi ro. Bài viết sau đây của FTV sẽ giúp bạn không chỉ hiểu rõ hơn nến Doji là gì mà còn biết được cách giao dịch sao cho hiệu quả nhất!

Nến Doji là gì?

Nến Doji là gì?

Nến Doji là gì?

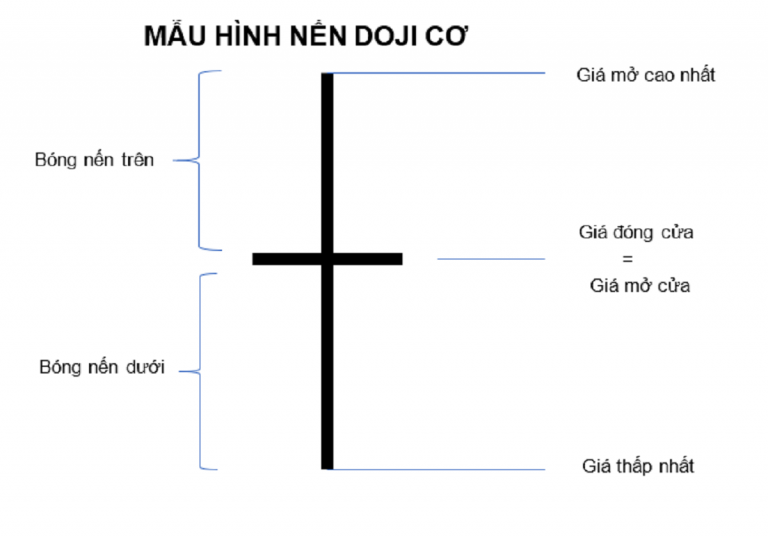

Mô hình nến Doji là một mô hình có mức giá đóng cửa và giá mở cửa bằng nhau hoặc sẽ xấp xỉ bằng nhau. Vì thế mà thân nến rất nhỏ, dường như là không có, nhìn ở trên biểu đồ thì thân nến chỉ là đường nằm ngang mỏng. Phần râu nến có thể dài hay ngắn và cây nến Doji có hình dạng giống như dấu cộng (+).

Mô hình nến Doji thể hiện về sự lưỡng lự và đấu tranh của thị trường. Bởi lúc này, cả bên mua và bên bán đang giằng co lẫn nhau và không bên nào giành được quyền kiểm soát thị trường. Trong suốt phiên giao dịch, dù mức giá có dao động lên trên hoặc xuống dưới thì khi kết thúc phiên, mức giá đóng cửa vẫn sẽ rất gần giá mở cửa.

Nếu như nến Doji xuất hiện ở cuối của một chu kỳ tăng hay giảm thì đây chính là tín hiệu cho thấy rằng xu hướng đó đang dần suy yếu và thị trường cũng sắp quay về trạng thái cân bằng.

Ý nghĩa của mô hình nến Doji

Ngoài đặc điểm nhận dạng và khả năng dự báo về xu hướng đảo chiều hiệu quả thì nến Doji còn cung cấp cho nhà đầu tư một số ý nghĩa trong giao dịch quan trọng như:

- Nến Doji cho thấy về sự do dự và thiếu quyết liệt giữa xu hướng tăng giá và giảm giá. Vì thế, nó là tín hiệu dự báo chuẩn bị có sự đảo chiều xảy ra trong tương lai. Tuy nhiên, các nhà đầu tư cần lưu ý rằng nếu như xu hướng giá ban đầu quá mạnh thì thị trường vẫn sẽ di chuyển theo xu hướng cũ và làm giá dịch chuyển sang ngang.

- Khi nến Doji xuất hiện ở sau hàng loạt cây nến tăng nhưng lại bé dần thì điều này chứng tỏ bên mua đang dần suy yếu và đã mệt mỏi. Đây chính là cơ hội để bên bán trở lại chiếm ưu thế thị trường và đẩy mức giá xuống dưới, lúc này xu hướng thị trường đã chuyển từ tăng sang giảm.

Tóm lại dựa vào việc phân tích các thông tin được phản ánh trên giá, các nhà đầu tư thường xem nến Doji giống như một dấu hiệu cảnh báo sớm. Đây chính là cơ sở giúp cho họ dự đoán được xu hướng giá tương lai cũng như xác định được về hướng đảo chiều của giá.

Xem thêm: Mô hình Nến hammer (nến rút chân) trong chứng khoán

Phân loại mô hình nến Doji

Phân loại mô hình nến Doji

Phân loại mô hình nến Doji

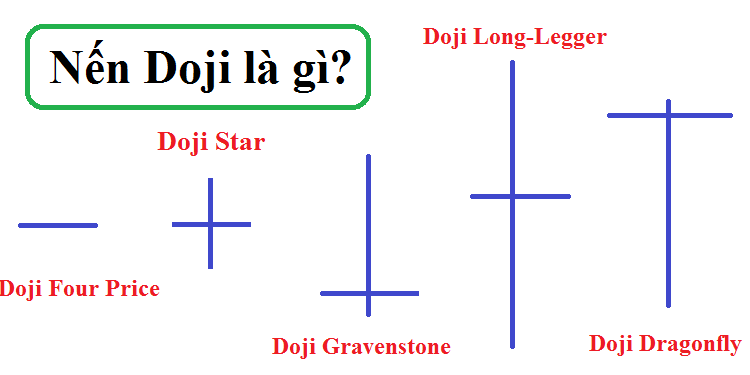

Mô hình nến Doji hiện có nhiều biến thể, tuy nhiên trên thực tế chỉ có 5 mô hình cho tín hiệu mạnh và được các nhà đầu tư sử dụng nhiều nhất. Việc nắm được đặc điểm và nguyên tắc của mỗi loại mô hình sẽ giúp nhà đầu tư vào lệnh tốt hơn. Bởi không phải một dạng mô hình cụ thể nào cũng sẽ cho tín hiệu giao dịch đảo chiều giống nhau. Cụ thể:

1. Nến Doji tiêu chuẩn

Trong 5 loại hình nến Doji thì mô hình Doji tiêu chuẩn là mô hình duy nhất không thể hiện được nhiều ý nghĩa giao dịch. Do vậy để hiểu được ý nghĩa của Doji tiêu chuẩn thì các nhà đầu tư cần đặt mô hình ở trong bối cảnh thị trường cụ thể.

Ý nghĩa

Nếu như một Doji tiêu chuẩn xuất hiện ở trong một xu hướng tăng chứng tỏ rằng giá có khả năng sẽ tiếp tục di chuyển theo xu hướng tăng ban đầu.

Tuy nhiên ở trong một vài trường hợp thi mô hình Doji tiêu chuẩn xuất hiện lại là một sự xác nhận xu hướng sẽ đổi chiều chuyển từ tăng sang giảm. Vì thế để xác định được chính xác xu hướng thì cần phải có sự xác nhận của cây nến sau nến Doji.

2. Nến Doji bóng dài

Nến Doji chân dài sẽ có sự khác biệt nhỏ so với Doji tiêu chuẩn là nó có phần thân mở rộng hơn một chút và phần râu nến tương đối dài.

Ý nghĩa:

Mô hình nến Doji bóng dài thể hiện về sự phân vân, thiếu quyết liệt của bên mua và bên bán khi mà thị trường đang trong giai đoạn uptrend (tăng giá). Đồng nghĩa là sau một xu hướng tăng giá thì giá đóng cửa sẽ quay về bằng đúng với mức giá mở cửa. Bởi các nhà đầu tư cho rằng mức giá đã tăng cao hết mức và không thể tăng mạnh được hơn nữa, từ đó mới hình thành nên sự hồi lại giá.

Dù vậy, sự xuất hiện của nến Doji bóng dài chỉ là điều kiện cần mà không phải điều kiện đủ để những nhà đầu tư đưa ra phương án vào lệnh. Họ cần phải chờ tín hiệu giao dịch chắc chắn hơn đến từ cây nến tiếp theo. Lưu ý rằng, cây nến tiếp theo cần phải dài vượt mức giá thấp nhất của nến Doji bóng dài.

3. Nến Doji Chuồn chuồn

Nến Doji chuồn chuồn sẽ có hình dạng chữ “T”, chỉ có bóng nến bên dưới mà không có bóng nến trên hay cũng có nhưng rất nhỏ. Nến Doji xuất hiện ở đầu một xu hướng tăng và cuối của một xu hướng giảm.

Ý nghĩa:

Nó thể hiện rằng thị trường đang ở trong đà tăng giá. Doji chuồn chuồn được hình thành khi mà khối lượng mua tăng cao đột ngột. Khi đó, bên mua là bên chiếm được ưu thế và giá sẽ ngay lập tức được đẩy lên cao.

4. Nến Doji bia mộ

Nến Doji bia mộ sẽ có hình dáng ngược lại so với mô hình Doji chuồn chuồn. Mô hình này có phần bóng nến trên rất dài, bóng nến dưới bị tiêu biến do mức giá mở cửa bằng với giá đóng cửa và đúng bằng với giá thấp nhất.

Ý nghĩa:

Khi mà thị trường đang trong xu hướng tăng giá thì Doji bia mộ xuất hiện là một sự xác nhận cho sự tăng lên mạnh mẽ của bên bán. Vì vậy, mức giá đóng cửa sẽ bị đẩy xuống đúng bằng với mức giá thấp nhất.

Tuy nhiên thì Doji bia mộ cũng chưa phải là điều kiện đủ để những nhà đầu tư ra được quyết định giao dịch. Nhà đầu tư cần phải chờ tín hiệu từ những nến Doji khác nữa để đảm bảo được xác suất thành công. Nếu như thấy cây nến ngay sau nến Doji bia mộ giảm mạnh và phá vỡ được ngưỡng kháng cự ở mức giá đóng cửa thì thị trường ngay lập tức sẽ đổi chiều. Đây chính là thời điểm lý tưởng cho các nhà đầu tư bán ra.

5. Nến Doji 4 giá

Nến Doji 4 giá hoặc còn gọi là nến Doji không có bóng. Nó sở hữu một hình dạng khá đặc biệt, chỉ đơn giản là gồm một đường ngang và không hề có bóng nến.

Ý nghĩa:

Mẫu Doji này một lần nữa mô tả về sự thiếu quyết liệt của bên kiểm soát thị trường. Lúc này thị trường cực kỳ yên lặng và không có dao động lớn.

Cách giao dịch với mô hình nến Doji hiệu quả

Hướng dẫn giao dịch hiệu quả với nến Doji

Hướng dẫn giao dịch hiệu quả với nến Doji

Doji là một mô hình nến Nhật có lợi thế trong việc xác định được hướng đi của giá. Do đó, những phương pháp giao dịch với nến Doji thường sẽ khá đơn giản và mang lại hiệu quả cao. Tuy nhiên, để thành công đòi hỏi các nhà đầu tư phải có đủ nhạy bén để xác nhận được tín hiệu của mỗi loại mô hình. Cụ thể:

- Nến Doji đuôi dài thể hiện về sự giằng co quyết liệt giữa bên mua và bên bán vì thế khả năng cao giá sẽ đảo chiều sớm hơn.

- Nến Doji chuồn chuồn xuất hiện thể hiện bên mua đang nắm được quyền kiểm soát với lực mua tăng mạnh dẫn đến xu hướng sẽ gia tăng hay đổi chiều từ tăng sang giảm.

- Nến Doji bia mộ báo hiệu về sự kết thúc của một uptrend. Bên mua đã cạn kiệt sức lực và bên bán đang chiếm ưu thế. Vì thế mà thị trường sẽ giảm mạnh sau đó. Tuy nhiên cần phải có một sự xác nhận của nến sau.

- Doji 4 giá ngụ ý cho sự do dự của bên mua và bên bán, thị trường sẽ kéo dài như vậy ở trong vài phiên và chưa đổi được chiều ngay.

Khi đã nắm được tín hiệu của mỗi mô hình các nhà đầu tư cần phải kết hợp với một số chỉ báo kỹ thuật khác để xây dựng được chiến lược giao dịch chặt chẽ và đạt hiệu quả cao hơn. Cụ thể:

Kết hợp cùng với chỉ báo RSI

Đây là một phương pháp kết hợp được nhiều nhà đầu tư dùng bởi tính đơn giản và độ chính xác của nó.

Khi kết hợp 2 loại công cụ này với nhau thì tín hiệu gây nhiễu thị trường sẽ được giảm xuống mức thấp nhất, tính hiệu quả trong thiết lập lệnh cũng theo mà tăng lên. Theo đó thì chỉ báo RSI có vai trò trong phát hiện tín hiệu xu hướng đảo chiều, còn nến Nhật lại có nhiệm vụ xác định được thời điểm và vị trí vào lệnh hợp lý.

Kết hợp với ngưỡng hỗ trợ và kháng cự

Những vùng kháng cự và hỗ trợ mạnh chính là các khu vực giá có xác suất xảy ra sự đảo chiều rất cao. Nếu như kết hợp với mô hình nến Doji thì chắc chắn tín hiệu đảo chiều sẽ đáng tin cậy hơn rất nhiều.

Hạn chế của mô hình Doji

Bên cạnh những ưu điểm không thể phủ nhận thì nến Doji cũng tiềm ẩn một vài điểm hạn chế nhất định. Do đó đòi hỏi những nhà đầu tư cần phải lưu ý một số vấn đề sau:

- Nến Doji chỉ biểu diễn ở 4 mức giá mở phiên, đóng phiên, cao nhất, thấp nhất trong khung thời gian hiện tại và quá khứ mà không hề thể hiện được xu hướng của tương lai.

- Nến Doji dường như sẽ không có hiệu quả trong việc xác định xu hướng dài hạn. Nó chỉ có thể dự báo thị trường trong ngắn hạn (trong vòng từ 1 đến 3 ngày trở xuống).

- Bản thân nến Doji cũng cung cấp rất ít các thông tin về giá.

Lưu ý sử dụng nến Doji trong đầu tư

Lưu ý sử dụng nến Doji trong đầu tư

Lưu ý sử dụng nến Doji trong đầu tư

- Quan sát thị trường trước và sau khi mà nến Doji hình thành

Dựa vào tình hình của thị trường trước và sau khi Doji hình thành để đưa ra những kết luận về xu hướng giá khách quan hơn, cụ thể: Khi nến Doji xuất hiện sau đỉnh của một nến trước đó đồng thời nó tạo ra khoảng trống giữa nến trước và sau nó thì đây có thể chính là dấu hiệu cho sự đảo chiều và giá sẽ giảm nhanh.

- Không được dùng riêng lẻ mỗi nến Doji để đánh giá về cổ phiếu

Kết hợp mô hình Doji với những chỉ báo kỹ thuật khác như RSI, … để có được một bộ lọc kép giúp nhà đầu tư loại bảo những tín hiệu nhiễu, tăng tỉ lệ chính xác khi đánh giá về xu hướng giá của thị trường. Tuy nhiên, để tối ưu hoá được việc kết hợp nhiều chỉ báo với nhau thì nhà đầu tư nên trau dồi thêm kiến thức và lắng nghe những chia sẻ của chuyên gia để nâng cao được kỹ năng của mình.

- Tìm hiểu tin tức của thị trường chứng khoán trong thời gian gần đây

Trong thị trường tài chính nói chung và thị trường chứng khoán nói riêng thì việc tìm hiểu, quan tâm đến những sự kiện kinh tế, tin tức chứng khoán trong khoản thời gian gần là một điều vô cùng quan trọng và cần thiết bởi nó có thể gây ảnh hưởng rất nhiều đến xu hướng giá. Nếu như nhà đầu tư lơ là những yếu tố này mà chỉ quan tâm đến Doji thì họ rất dễ đưa ra những đánh giá sai và lệch hướng.

- Quản trị rủi ro và quản lý nguồn vốn đầu tư

Kết hợp quản lý nguồn vốn và quản lý rủi ro chặt chẽ bằng cách không giao dịch với một khối lượng quá lớn, không nhồi lệnh làm cho tài khoản suy giảm nhanh chóng để hạn chế những rủi ro làm cháy tài khoản, bảo đảm đầu tư được an toàn và hiệu quả.

Kết luận

Trên đây là những phân tích của FTV từ khái quát đến chuyên sâu về mô hình nến Doji kèm theo tất cả các biến thể phổ biến nhất của chúng hiện nay. Có thể thấy những mô hình này có một vai trò cực kỳ quan trọng trong quá trình phân tích, dự báo tình hình và xu hướng về giá của thị trường. Vì vậy việc sử dụng thành thạo các loại mô hình này là một yêu cầu tiên quyết và bắt buộc nếu như bạn muốn trở thành một nhà đầu tư thành công.

FTV đơn vị tư vấn giao dịch và đầu tư chứng khoán phái sinh uy tín tại Việt Nam

FTV là một đơn vị đầu tư chứng khoán và hàng hóa phái sinh trẻ, đầy năng động. FTV cung cấp đến quý khách hàng những dịch vụ uy tín, chất lượng nhất trên thị trường chứng khoán Việt Nam, đồng thời còn cung cấp nhiều thông tin về thị trường giúp nhà đầu tư nắm bắt được cơ hội và đạt được hiệu quả đầu tư tốt nhất.

Nếu nhà đầu tư còn bất kỳ thắc mắc nào về nến Doji là gì hoặc cần hỗ trợ giao dịch hãy liên hệ ngay đến HOTLINE 0983.668.883 để được FTV hỗ trợ nhanh và chính xác nhất.

.png)